Inflation – was nun?

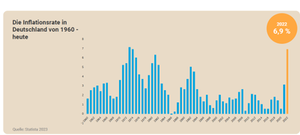

Die Inflation macht vielen von uns zu schaffen. Wir haben 2022 eine Rekordinflation gehabt. Im letzten Jahr 2022 betrug diese 6,9% und es ist zu befürchten, dass die Geldentwertung dauerhaft auf hohem Niveau bleibt.

Wer nicht rechtzeitig vorsorgt, den wird im Alter eine sehr brutale Versorgungslücke treffen!

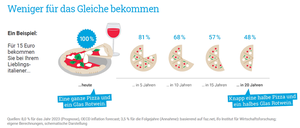

Das Thema Inflation ist für viele abstrakt. Deshalb ein bildhaftes Beispiel dazu.

Pizza und Rotwein oder weniger für das Gleiche bekommen

Das Beispiel zeigt: wenn Sie heute bei Ihrem „Lieblingsitaliener “ für eine Pizza + 1 Glas Wein 15 € bezahlen, dann werden Sie für dasselbe Geld bei 3 Prozent Inflation (und das ist wesentlich weniger als die aktuelle Inflation, also optimistische Annahme) in 20 Jahren 32 € zahlen, oder für denselben Betrag von 15 € weniger als die Hälfte bekommen. Das heißt: Geld wird in 20 Jahren weniger als die Hälfte wert sein! Wir Ihnen dann eine halbe Pizza + 0,1 l Wein reichen?

Dasselbe gilt für Miete (Verdoppelung nach 20 Jahren), Handykosten oder Ausgaben für den Urlaub. Auch wer in Wohneigentum lebt weiß, dass sich die Kosten für Energie, Wasser oder die Dachreparatur innerhalb von 20 Jahren mehr als verdoppeln werden verdoppeln werden.

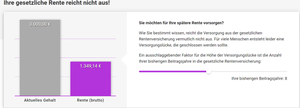

Mit so viel gesetzlicher Rente können Sie rechnen

Dass die gesetzliche Rente später nicht auskömmlich ist, kann man der jährlichen Renteninformation entnehmen. Selbst darin wird explizit zusätzliche Altersvorsorge empfohlen.

Beispiel: Lektorin, ledig, Monatsverdienst 3000.- € brutto, Stkl. 1, kirchensteuerpflichtig, 7 Beitragsjahre in der gesetzlichen Rentenversicherung.

Das Beispiel zeigt 1349 € Rente nach 42 Versicherungsjahren mit Alter 67. Bei einer angenommenen Inflation in Höhe von nur 3 Prozent, wird diese Rente bei Rentenbeginn im Alter von 67 Jahren nur noch eine Kaufkraft von etwa einem Drittel des heutigen Wertes haben.

Selbst wenn wir davon ausgehen, dass auch die gesetzliche Rente steigen wird, zeigt dieses Szenario, wie dramatisch die Rentensituation später sein wird, wenn keine zusätzliche Vorsorge vorhanden ist.

Hinzu kommt noch, dass von die spätere gesetzlichen Rente um gekürzt wird durch

- Beiträge zur gesetzlichen Kranken- und Pflegversicherung

- Einkommenssteuer

Vorsorge kann warten, denn ich habe im Moment zu wenig Geld für Altersversorgung

Beliebte Argumente (Ausreden) keine Altersversorgung zu betreiben:

- Für Altersvorsorge habe ich kein Geld

- Für Altersversorgung bin ich noch zu jung

- Bei der Altersversorgung verlasse ich auf meinen Mann

- Im Alter benötige ich eh kein Geld mehr

Mit der Zusatzvorsorge zu warten, ist ein wirklich krasser Fehler. Bereits bestehende zusätzliche Altersversorgung aufzulösen ist in der Regel noch schlimmer. Wenn das Geld heute schon nicht reicht und man deshalb an Erspartes geht, wie soll es dann später reichen, wenn man nur die Minirente aus der gesetzlichen Vorsorge zum Leben hat?

Drei wichtige Tipps zur Zusatzvorsorge

- rechtzeitig anfangen

- Sparbeitrag ausreichend dimensionieren (50 € Sparbeitrag sind auf Dauer keine adäquate Größe)

- Bestehende Vorsorge nur im Ausnahmefall auflösen (auch wenn schlaue Berater:innen, einem die Superlösung mit „irgendwas mit ETF“, Kryptowährung oder sonstiges anbieten)

Rechtzeitig anfangen

Kurzes Beispiel ohne Berücksichtigung von Kosten und Steuern

Frage 1: wie viel Geld wird zum Alter 67 benötigt, wenn eine 32-jährige Person eine 25 -jährige Rentenzahlung in Höhe von 1000 € zu erhalten möchte (Annahme Inflation im Alter weiterhin 3 %, Rendite des Kapitals ebenfalls 3 %)? Nach 25 Jahren wäre das Kapital dann aufgebraucht (übrigens: doof, wenn man dann nach 25 Jahren noch lebt).

Antwort: es werden im Alter 67 benötigt: 295.996,83 €, um die 1000.- € mit 3 % Steigerung über 25 Jahre erhalten zu können.

Frage 2: wie viel Geld müsste die 32-Jährige monatlich bei einer angenommenen Rendite von 3 % monatlich aufwenden, um die 295.996,83 € zu erreichen?

Antwort: 401.- €

Frage 3: und bei 6 % Rendite?

Antwort: 214.- €

Frage 4: welchen Betrag müsste eine 42-Jährige (10 Jahre weniger Zeit) bei 3 % im Monat sparen?

Antwort: 666.- €

Frage 5: und bei 6 % Rendite?

Antwort: 435.- €

Frage 6: und eine 50-Jährige bei 3 % Rendite?

Antwort: 1.115.- €

Frage 7: und bei 6 Prozent Rendite?

Antwort: 847.- €

Zusammenfassung:

| Alter bei Sparbeginn | Rendite | Benötigter Monatsbeitrag für 1000 € Monatsrente ab Alter 67 bis 92 |

| 32 Jahre | 3 % | 401.- € |

| 32 Jahre | 6 % | 214.- € |

| 42 Jahre | 3 % | 666.- € |

| 42 Jahre | 6 % | 435.- € |

| 50 Jahre | 3 % | 1.115.- € |

| 50 Jahre | 6 % | 847.- € |

Die Tabelle gibt uns zwei wichtige Informationen!

- Unnötiges Abwarten macht die Altersversorgung wesentlich teurer!

- Die Rendite beeinflusst die Höhe des notwendigen Aufwands enorm!

Zum kostenlosen Informationstermin

Strategien zur Lösung der Rentenlücke

Es ist somit sehr wichtig und notwendig, möglichst frühzeitig mit der zusätzlichen Altersversorgung zu beginnen, damit Altersversorgung bezahlbar bleibt. Außerdem ist die Höhe der Rendite sehr wichtig. Ein weiterer Punkt für die Rendite ist, dass die internen Kosten für die Kapitalanlage möglichst gering sind.

Gerade was die Kosten angeht, können diese, egal ob bei Fonds oder Versicherungsprodukten die Rendite völlig zerschießen.

Beispiel:

Wer vor 10 bis 15 Jahren eine Fondsrente abgeschlossen hat und feststellt, dass die eingezahlten Beiträge höher sind als das aktuelle Guthaben, kann davon ausgehen, dass die Kosten im Produkt viel zu hoch sind und auch zu hoch bleiben! Daran wird sich dann auch in der Zukunft nichts mehr ändern und es sollte gehandelt werden.

Das Produkt ist dann schlecht und wird nicht mehr besser werden! Handlungsbedarf ist dann angesagt! Werfen Sie schlechtem Geld kein gutes hinterher! Lassen Sie Ihren Vertrag von versierten Expertinnen oder Experten prüfen, und nicht von Vermittelnden, die nur und ausschließlich neu an Ihnen verdienen wollen. Bleiben Sie stets kritisch“!

Erst von der Ergebnisprüfung eines seriösen Finanzgutachtens können Sie dann abhängig machen, ob Sie den Vertrag oder Sparplan beitragsfrei stellen oder gar kündigen sollten..

Neben den Parametern Rendite und Kosten ist Förderung ein wesentlicher Faktor für die Rendite. Förderung für die Altersversorgung gibt es in der

- betrieblichen Altersversorgung

- Basisrente (auch Rüruprente genannt)

- Riesterrente

Lösungsansatz Nr. 1: die betriebliche Altersversorgung (bAV)

Im Folgenden geht es um die betriebliche Direktversicherung, dem bekanntesten von 5 Durchführungswegen, wenn es um bAV bei sozialversicherungspflichtigen Angestellte im Unternehmen geht.

Die Direktversicherung kann man aus dem eigenen Gehalt finanzieren (per Entgeltumwandlung) und der Arbeitgeber muss dann mindestens 15% dazu zahlen, wenn er durch die Entgeltumwandlung Sozialversicherungsbeiträge spart. Das ist in den meistens der Fall. Die Arbeitnehmer:innen profitieren von der Zulage und dadurch, dass der umgewandelte Beitrag bis zu 584 / 604 € (Jahr 2023 / ab 2024) steuerfrei und bis zu 292 € /302 € (2023 / 2024) sozialversicherungsfrei ist.

Manche wenden ein, dass die Leistungen im Zufluss versteuert werden und man auch gesetzliche Kranken- und Pflegeversicherung zu zahlen hat. Doch wird bei diesem Einwand vergessen, dass der Steuersatz in der Rentenphase meistens deutlich geringer ist und dass es bei den Kranken- und Pflegeversicherungsbeiträgen Freibeträge gibt. Im Übrigen, das wird häufig vergessen, unterliegt auch die gesetzliche Rente der vollen Steuerpflicht und es müssen auch Beiträge in der Rentenphase gezahlt werden.

Die betriebliche Altersversorgung ist von daher der Baustein Nummer 1, wenn es um dauerhaft garantierte Rentenzahlungen im Alter geht! Die betriebliche Altersversorgung ist äußert sinnvoll!

Kurzvideo zur betrieblichen Altersversorgung

Dazu 2 Rechenbeispiele:

Annahme:

- Arbeitnehmerin, Alter 34, ledig, Steuerklasse 1, Lektorin im Buchverlag, Monatsgehalt brutto 3.500.- €, 15 % Arbeitgeberzulage

Bei einem Sparbeitrag in Höhe von 292.- € in die bAV, beträgt der Nettoaufwand aufgrund der oben genannten Vorteile nur 135.- €.

Daraus ergibt sich ab Alter eine lebenslange Garantierente in Höhe von 221,69 € (im Alter 67, je nach Überschusssituation Jahr für Jahr steigend) bzw. in Höhe von 460.- € (bei 3 % Renditeannahme) bzw. 836.- € (bei 6 % Rendite). Alternativ kann ein Kapital ausgezahlt werden in Höhe von 85.596.- € (garantiert). Bei 6% unterstellter Rendite wären es 314.294.- €

Im oben genannten Beispiel wurde mit der KlimaRente (nachhaltig ökologischer Tarif der LV 1871 / ÖKOWORLD gerechnet.

Das Beispiel einer Lektorin im Buchverlag wurde deshalb als Beispiel gewählt, weil wir insbesondere auf Buchverlage und den Buchhandel spezialisiert sind und das Thema Ökologie und Nachhaltigkeit vielen Mitarbeitenden der Buchbranche wichtig ist.

Grundsätzlich lässt sich das Ganze natürlich auch mit anderen Tarifen berechnen, z. B. auf ETF-Basis.

Die ETF-basierte betriebliche Altersversorgung funktioniert so:

Mehr bekommt mehr ETF als, wenn man direkt investiert + Erhaltungsgarantie!

Zum Kostenlosen Informationstermin

Die Werte aus obigem Beispiel im Überblick

| Tarif | KLIMARENTE |

| Gesamter Beitrag für Ihre Altersvorsorge | 292 |

| Eigenbeitrag | 253,91 |

| Arbeitgeberzulage | 38,09 |

| Abgabenersparnis (Steuern / Sozialabgaben) ca. | 119 |

| Ihr Nettoaufwand beträgt nur ca. | 135 |

| Garantiert lebenslange Monatsrente | 221,69 |

| inkl. unverbindlich 3 % | 460 |

| inkl. unverbindlich 6 % | 836 |

| Garantierte Kapitalabfindung | 85.596 |

| inkl. unverbindlich 6 % Rendite | 314.294 |

Mehr Informationen zur KlimaRente (LV 1871 / ÖKOWORLD)

Lösungsansatz Nr. 2: Die Basisrente

Die Basisrente (Rüruprente) ist eine stark geförderte private Altersversorgung mit hohem Steuervorteil. Es eignet sich für fast alle Selbstständigen und gut verdienenden Angestellten (welche die betriebliche Altersversorgung schon nutzen).

Aufgrund der hohen steuerlichen Förderung ist die Basisrente sinnvoll!

Die Basisrente ist zu 100 Prozent steuerlich absetzbar, ist eine 100-prozentige Rentenlösung ohne Kapitalisierungsoption. Im Zufluss ist die Rente zu versteuern.

Zum Kurzvideo Basisrente (Rüruprente)

Ein Rechenbeispiel: Frau, Alter 34 Jahre, selbstständig tätig für Buchverlage, Rentenbeginn im Alter 67, ledig, Steuerklasse 1, monatliches Bruttogehalt: 4000.- €, monatlicher Beitrag in Basisrente: 250.- € (Tarif „grüne Rente“ Stuttgarter Lebensversicherung).

Die „grüne Rente“ haben (Stuttgarter Lebensversicherung) haben wir deshalb gewählt, weil das Thema Ökologie und Nachhaltigkeit vielen Mitarbeitenden der Buchbranche wichtig ist.

Die Fonds haben wir folgt gewählt:

• I-AM GreenStars Global Equities VTA AT0000A12GA7 20 %

• BMO Responsible Global Equity Fund R Acc EUR LU0969484418 20 %

• BNP Paribas Easy Low Carbon 100 Europe UCITS ETF C LU1377382368 20 %

• terrAssisi Aktien I AMI I (a) DE000A2DVTE6 20 %

• RobecoSAM Sustainable Water Equities I EUR LU2146192377 20 %

Ergebnis:

Monatsbeitrag: 250.- € (netto nur durchschnittlich 182.- €)

Erwarteter Steuerrückfluss bis Alter 67: 27.779.- €

Durchschnittlicher Monatsnettoaufwand: 182.- €

Garantierte Monatsrente: 211.- €

Erwartete Monatsrente bei 3 % Rendite: 576.- €

Erwartete Monatsrente bei 6 % Rendite: 1.032.- €

Zusammenfassung, wenn es um Altersversorgung geht

- Sorgen Sie rechtzeitig vor (so früh wie nötig)

- Wählen Sie ein Rentenprodukt, dass schlanke Kosten hat, Garantien sichert, eine gute Rendite in Aussicht stellt und lebenslang garantiert zahlt!

- Bleiben Sie kritisch, wenn man Ihnen etwas vermeintlich besseres anbietet („irgendwas mit ETF“, Kryptowährung etc.)

- Schöpfen Sie unbedingt Fördermöglichkeiten aus (betriebliche Altersvorsorge, Basisrente und ggf. auch Riesterrente)

- Lassen Sie Ihre aktuelle Altersversorgung seriös überprüfen und handeln Sie, wenn es notwendig ist (werfen Sie schlechtem Geld kein gutes hinterher)

Haben Sie Fragen? Gerne sind wir für Sie da.

Zum kostenfreien Beratungstermin

Interessante Links:

Video betriebliche Altersversorgung

Mit frischen Grüßen!

Mario Bartosch ist mit der AssetSecur GmbH seit fast zwei Jahrzehnten unabhängiger Versicherungsmakler. Buchverlage und Buchhändler sowie deren Mitarbeitenden gehören im wesentlichen zur Kernklientel. Besondere Expertise besteht bei betrieblichen und privaten Vorsorgethemen. Die AssetSecur GmbH ist sehr gut in der Branche vernetzt wie u. a. zum Börsenverein des Deutschen Buchhandels oder der Presse-Versorgung.